經(jīng)草根調查和市場研究,CME預估2024年1月挖掘機(含出口)銷量11200臺左右,同比增長7%左右,環(huán)比改善。

分市場來看,國內市場預估銷量5700臺,同比增長65%左右,國內市場連續(xù)2個月實現(xiàn)正增長。國內市場恢復增長主要原因系同期春節(jié)、標準切換和新冠疫情放開等因素疊加導致同期基數(shù)較低等因素影響。

出口市場預估銷量5500臺,同比下降21%左右,降幅基本持平。出口自2023年下半年以來,階段性承壓原因主要是同期高基數(shù)、國產(chǎn)品牌海外渠道補庫存結束、海外產(chǎn)能逐步恢復、海外部分地區(qū)景氣度下行等。

作為典型的投資依賴型和周期性行業(yè),中國挖掘機械行業(yè)面臨著行業(yè)周期性調整、標準升級、競爭加劇、疊加國際貿(mào)易關系復雜等諸多不確定性,近期中國挖掘機市場出現(xiàn)一定波動。

低基數(shù)效應明顯,市場恢復正增長

2023年1月為國四排放標準實施的首月,彼時由于售價較高、市場尚需引導和培育等因素影響,挖掘機械市場銷量斷崖式下跌,低基數(shù)效應明顯。中國挖掘機械行業(yè)目前仍處于下行周期。

挖掘機行業(yè)是典型的周期性行業(yè),2021年5月起,市場持續(xù)調整,拐點仍需等待。

基建和房地產(chǎn)作為挖掘機應用兩大下游需求趨弱。

基建投資作為經(jīng)濟的穩(wěn)定器,其增速收到地方政府收支矛盾加劇等因素影響。

2023年,全國固定資產(chǎn)投資(不含農(nóng)戶)503036億元,比上年增長3.0%,增速比1—11月份加快0.1個百分點。其中,制造業(yè)投資增長6.5%,增速加快0.2個百分點;基礎設施投資(不含電力、熱力、燃氣及水生產(chǎn)和供應業(yè))增長5.9%,增速加快0.1個百分點。從環(huán)比看,12月份固定資產(chǎn)投資(不含農(nóng)戶)增長0.09%。

(來源:國家統(tǒng)計局)

房地產(chǎn)消費需求及信心尚不足,恢復有待時日,疊加土地購置費及房屋新開工面積下滑,房地產(chǎn)行業(yè)以“保交樓”和“去庫存”為主,這兩點在竣工面積增速上可窺一二。雖然近來,這由政策端傳導到銷售端尚需要一定的時間。挖掘機多用于房地產(chǎn)建設前期工程,而房屋新開工面積和挖掘機銷量呈較強的一致性,下滑明顯。

2023年,全國房地產(chǎn)開發(fā)投資110913億元,比上年下降9.6%;其中,住宅投資83820億元,下降9.3%。

2023年,房地產(chǎn)開發(fā)企業(yè)房屋施工面積838364萬平方米,比上年下降7.2%。其中,住宅施工面積589884萬平方米,下降7.7%。房屋新開工面積95376萬平方米,下降20.4%。其中,住宅新開工面積69286萬平方米,下降20.9%。

2023年12月份,房地產(chǎn)開發(fā)景氣指數(shù)(簡稱“國房景氣指數(shù)”)為93.36。

(來源:國家統(tǒng)計局)

房地產(chǎn)政策持續(xù)利好,期待開工有所改善

2023年7月國常會通過《關于在超大特大城市積極穩(wěn)步推進城中村改造的指導意見》,改造定調21個超大特大城市。8月31日,中國人民銀行、國家金融監(jiān)督管理總局發(fā)布《關于降低存量首套住房貸款利率有關事項的通知》。1月以來,北京、上海等多城市對“認房認貸”的政策進行優(yōu)化,寬松首套房認定、信貸等政策。政策顯現(xiàn)具有滯后性和疊加性,隨著地產(chǎn)政策全面利好,期待未來開工將有所改善。

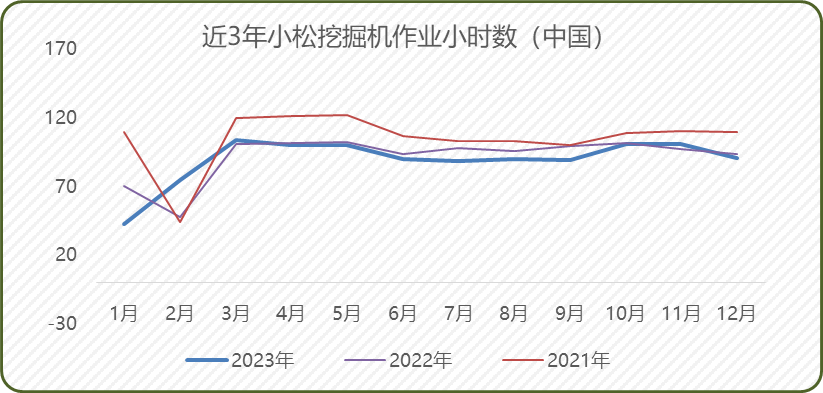

2023年12月,中國地區(qū)小松挖掘機開工小時數(shù)為90.7小時,同比下降3.3%。表明筑底效果尚不牢固。期待未來隨著政策效應持續(xù)釋放,下游開工端有所改善。

(數(shù)據(jù)來源:小松官網(wǎng))

出口市場階段性承壓

2024年短期出口市場仍將階段性承壓。主要原因系全球滯脹逐步演繹經(jīng)濟放緩,海外部分地區(qū)景氣度回落、高基數(shù)、海外渠道集中補庫存。

海外經(jīng)濟放緩趨勢越發(fā)明確,通脹壓力較大,海外需求降溫是大概率事件。但我國挖掘機產(chǎn)業(yè)供應韌性凸顯,全球礦業(yè)投資以及中國與周邊經(jīng)濟體的合作深化,會在一定程度上支撐挖掘機出口韌性,但出口下行壓力仍然較大。

考慮到近期英國擬對我國挖掘機發(fā)起雙方調查,同時,未來歐盟和北美地區(qū)的政策存在較大的不確定性。短期內中國挖掘機械出口市場發(fā)展或受到一定束縛。

從長遠來看,國際化依舊是中國挖掘機產(chǎn)業(yè)的亮點,顯示了中國工程機械產(chǎn)品在全球市場綜合實力的提升。

手機資訊

手機資訊 官方微信

官方微信

豫公網(wǎng)安備41019702003604號

豫公網(wǎng)安備41019702003604號